7月12日,鈞達(dá)股份(SZ:002865)發(fā)布2023年半年度業(yè)績(jī)預(yù)告,公司預(yù)計(jì)實(shí)現(xiàn)歸母凈利潤(rùn)9.0-11.0億元,同比增長(zhǎng)230%-300%;預(yù)計(jì)實(shí)現(xiàn)歸母扣非凈利潤(rùn)8.5-10.5億元,同比增長(zhǎng)1330%-1670%;預(yù)計(jì)實(shí)現(xiàn)基本每股收益4.43-5.42元/股,去年同期為1.38元/股。

預(yù)告顯示,報(bào)告期內(nèi)鈞達(dá)股份電池片出貨量為11.4GW,同比增長(zhǎng)181%。其中,P型PERC出貨量為4.84GW,N型TOPCon出貨量為6.56GW。

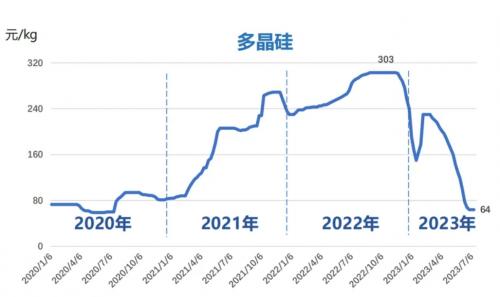

鈞達(dá)股份表示,報(bào)告期內(nèi),上游硅料價(jià)格持續(xù)下行,推動(dòng)行業(yè)成本下降,刺激光伏產(chǎn)業(yè)保持高增長(zhǎng),市場(chǎng)需求持續(xù)旺盛。2023年光伏電池環(huán)節(jié)由P型向N型技術(shù)升級(jí)迭代,行業(yè)N型電池產(chǎn)能相對(duì)短缺,N型產(chǎn)品市場(chǎng)供不應(yīng)求,電池盈利較去年同期迎來(lái)提升。公司率先行業(yè)實(shí)現(xiàn)N型TOPCon電池大規(guī)模量產(chǎn),成為業(yè)內(nèi)為數(shù)不多具備N(xiāo)型TOPCon電池大規(guī)模供應(yīng)能力的專(zhuān)業(yè)化電池廠(chǎng)商。報(bào)告期內(nèi),公司滁州二期年產(chǎn)10GW、淮安一期年產(chǎn)13GW項(xiàng)目投產(chǎn),N型TOPCon產(chǎn)能規(guī)模提升,實(shí)現(xiàn)經(jīng)營(yíng)業(yè)績(jī)大幅增長(zhǎng)。

來(lái)源:索比

評(píng)論